Маркетинговое исследование Европейского рынка недвижимости.

Сравнительный анализ с рынками Юго-Восточной Азии и Ближнего Востока

2025 год

Краткое содержание

- Введение: Обзор европейского рынка элитной недвижимости и его место в глобальной экономике.

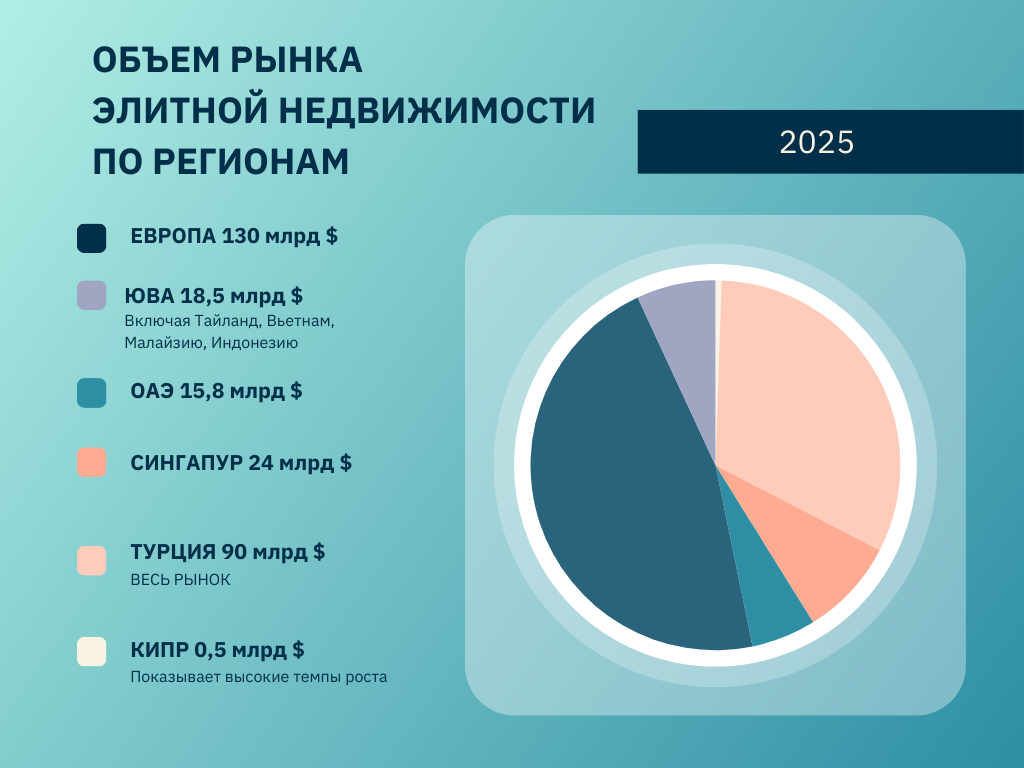

- Объем и динамика рынка: Детальный анализ размеров рынка и темпов роста как в Европе, так и на сравниваемых рынках (Турция, Кипр, Дубай, Юго-Восточная Азия). Включены ключевые показатели 2022-2025 годов и прогнозы на будущее.

- Элитная недвижимость в Европе: Изучение особенностей рынка, инвестиционной привлекательности Кипра и Турции как ключевых регионов на периферии ЕС.

- Сравнение с рынками Юго-Восточной Азии: Анализ ценовой доступности, инвестиционной привлекательности и ключевых факторов влияния на рынки в странах ЮВА.

- География спроса и предпочтения: Изучение происхождения покупателей, их мотиваций и предпочтений по типам недвижимости.

- Ценовые диапазоны элитной недвижимости: Сравнительный анализ цен за квадратный метр в различных регионах.

- Инвестиционные перспективы и риски: Обзор макроэкономических, геополитических, регуляторных рисков и возможностей для инвесторов.

- Рекомендации для инвесторов: Практические советы в зависимости от предпочитаемой стратегии инвестирования (консервативная, сбалансированная, агрессивная).

- Выводы: Обобщение результатов исследования и прогноз развития рынка на 2025-2030 годы.

Введение

Европейский рынок недвижимости традиционно привлекает состоятельных покупателей со всего мира благодаря уникальному сочетанию исторического наследия, стабильности и высокого качества жизни. В данном исследовании рассмотрены как традиционные европейские рынки, так и перспективные направления за пределами Западной Европы — в Турции, на Кипре, Бали, в Таиланде и Дубае.

Анализ охватывает объём и динамику этих рынков, портрет спроса со стороны состоятельных лиц, предпочтительные типы объектов, ценовые диапазоны, а также влияющие законодательные факторы, риски и возможности для инвесторов.

Под «элитной недвижимостью» обычно понимаются самые дорогие 5–10% объектов – роскошные виллы, пентхаусы, особняки и апартаменты в престижных локациях.

1. Объём и динамика рынка недвижимости

Глобальные и европейские тенденции

Совокупный объём мирового рынка элитного жилья оценивается примерно в $290 млрд на 2023 год. Европейский сегмент занимает значительную долю: совокупный объём рынка элитной жилой недвижимости в Европе в 2025 году достигает ~120 млрд евро. В последние три года европейский luxury-сегмент рос умеренными темпами, порядка 4% в год, и прогнозируется дальнейшее увеличение до ~€147 млрд к 2030 году.

Умеренный рост в Европе объясняется постпандемийным восстановлением и ожидаемым смягчением монетарной политики (снижение процентных ставок в 2024–2025 гг.). Тем не менее, динамика различается по странам: отдельные рынки Западной Европы стагнируют, тогда как некоторые страны зафиксировали рост благодаря притоку иностранного капитала.

Европейский рынок недвижимости остается крупнейшим в мире с объемом около 1,95 трлн долларов. Ожидается, что к 2029 году он достигнет отметки в 2,43 трлн долларов при среднегодовом темпе роста 4,5%.

Быстрорастущие рынки вне Европы

На ряде альтернативных направлений элитная недвижимость переживает настоящий бум. Особенно выделяется Дубай: за последние два года там зафиксирован взрывной рост спроса. В 2023 году в Дубае совершена 431 сделка стоимостью свыше $10 млн – это рекордный показатель, на 80% больше, чем в следующем крупнейшем рынке (Лондон).

Стремительный рост Дубая обусловлен нулевыми налогами, простотой ведения бизнеса и притоком богатых мигрантов (из России, Азии, Европы). С 2020 года цены на элитное жильё в Дубае более чем удвоились; по итогам 2024 года средняя цена прайм-объектов достигла ~3 700 дирхамов/ft² (≈€9 000 за м²) при ежегодном росте ~7%.

Турция также демонстрирует впечатляющую динамику: в 2022 году она заняла 1-е место в мире по росту цен на жильё – +41,7% за год. Это обусловлено как высоким внутренним спросом на фоне инфляции, так и наплывом иностранных инвесторов. В 2023 году общий рынок недвижимости Турции достиг ~$90 млрд, а к 2028 году прогнозируется рост до $150 млрд (среднегодовой рост ~11%).

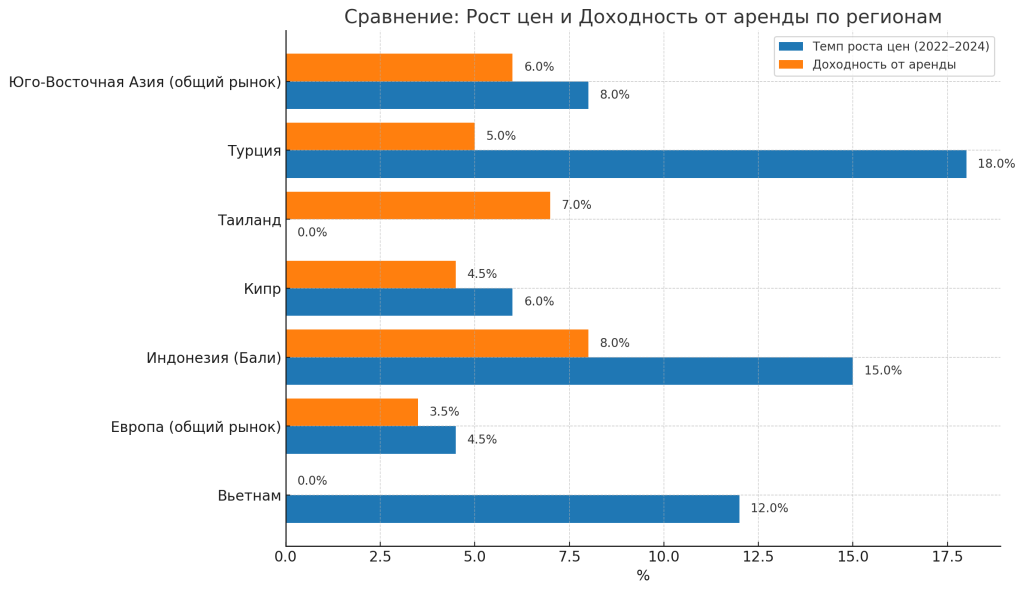

В Индонезии остров Бали после спада в пандемию пережил бурный подъём: в 2023 году количество сделок с недвижимостью на Бали выросло на 40% по сравнению с 2022-м, а цены поднялись в среднем на 15%. В Таиланде элитный сегмент также восстанавливается: в 2023 году цены на прайм-объекты выросли на 6% год к году, что отражает возвращение зарубежных покупателей.

В то же время рынок Кипра в целом стабилен (общий объём сделок ~€5,5 млрд в 2023, на уровне 2022 года), однако сегмент сверхдорогого жилья там просел после закрытия программы «золотых паспортов» – в 2023 году было совершено лишь 164 сделки дороже €1,5 млн (–26% к 2022 г.), на сумму около €440 млн (всего ~8% от объёма рынка).

| Рынок | Оценочный объём luxury-рынка | Динамика последних лет | Прогноз на 3–5 лет |

|---|---|---|---|

| Европа (совокупно) | ~€120 млрд (2025) | ~+4% в год (2020–2025) | ~€147 млрд к 2030 (≈+4%/год) |

| Дубай, ОАЭ | ~$15,8 млрд (2025) | >2× рост цен с 2020; бум сделок $10M+ | $22,9 млрд к 2030 (+7,7%/год) |

| Турция (вся недвижимость) | ~$90 млрд (2023) | +41,7% к/к рост цен (2022) | $150 млрд к 2028 (+11%/год) |

| Таиланд (прайм-сегмент) | ~$3,4 млрд (2024) | ~+6% рост цен (2023) | $4,0 млрд к 2029 (+3,4%/год) |

| Кипр (≥€1,5 млн) | ~€0,44 млрд (2023) | –26% объёма сделок (2023 vs 2022) | Ожидается восстановление спроса |

| Бали, Индонезия | (нет точных данных) | +15% рост цен, +40% сделок (2023) | Устойчивый рост с туризмом (10%/год+) |

Источники: статистика рынка, аналитические отчеты, 2023-2025

2. Элитная недвижимость в Европе: ключевые рынки

2.1. Кипр: особенности рынка и инвестиционная привлекательность

Рынок элитной недвижимости на Кипре характеризуется следующими особенностями:

- Средняя стоимость элитной недвижимости: 6 500 €/м²

- Доходность от аренды: 4,5%

- Темп роста цен (2022-2024): 6%

- Высокая инвестиционная привлекательность

- Средний уровень политической стабильности

Ключевые факторы, влияющие на рынок недвижимости Кипра:

- Программа ПМЖ через инвестиции (требуется приобретение недвижимости стоимостью от €300 000)

- Благоприятный налоговый режим

- Высокая туристическая привлекательность острова

- Политическая ситуация, связанная с разделением острова

В 2024 году продажи недвижимости на Кипре выросли на 30% по сравнению с предыдущим годом, средняя стоимость объектов составляет 230 000 €. Квартиры покупают в два раза чаще, чем дома. При этом наблюдается замедление темпов роста цен до 5,6% в 2024 году по сравнению с 7,7% годом ранее.

По данным на март 2025 года, средняя цена квартиры на Кипре составляет 504 000 евро, при этом средняя цена за квадратный метр составляет 4 000 евро. Доходность до 10% при сдаче в аренду делает Кипр одним из лидеров по этому показателю в странах Евросоюза.

2.2. Турция: особенности рынка и инвестиционная привлекательность

Рынок элитной недвижимости в Турции характеризуется следующими показателями:

- Средняя стоимость элитной недвижимости: 3 500 €/м²

- Доходность от аренды: 5%

- Темп роста цен (2022-2024): 18%

- Средняя инвестиционная привлекательность

- Низкий уровень политической стабильности

Основные факторы, влияющие на рынок недвижимости Турции:

- Высокая инфляция (достигала 85% в октябре 2022 года, снизилась до 47% к концу 2024 года)

- Обесценивание турецкой лиры (с 29,4 до 35,1 лиры за доллар в течение 2024 года)

- Программа гражданства за инвестиции (требуется покупка недвижимости стоимостью от $400 000)

- Геополитические риски

В 2024 году в Турции было продано 1 478 025 жилых объектов, что на 20,6% больше по сравнению с 2023 годом. Иностранцам было продано 23 781 жилое помещение, при этом наибольшее количество продаж иностранцам зафиксировано в Стамбуле (8 416 объектов) и Анталье (8 223 объекта).

В 2025 году рынок недвижимости в Турции ожидает рекордный рост продаж. Прогнозы экспертов указывают на возможные продажи, превышающие 1,5 миллиона единиц, что превзойдет рекорд 2013 года в 1,4 миллиона.

3. Сравнительный анализ с рынками Юго-Восточной Азии

3.1. Обзор ключевых стран

| Страна | Объем рынка (млрд $) | Темп роста цен (%) | Доходность от аренды (%) | Стоимость элитной недвижимости (€/м²) |

|---|---|---|---|---|

| Сингапур | 240 | 7.5 | 3.8 | 25,000 |

| Таиланд | 120 | 6.5 | 7.0 | 7,000 |

| Вьетнам | 65 | 12.0 | 6.5 | 4,500 |

| Индонезия (Бали) | 40 | 15.0 | 8.0 | 3,800 |

| Малайзия | 50 | 4.0 | 5.0 | 3,200 |

Рынок недвижимости Юго-Восточной Азии демонстрирует высокий потенциал роста, что связано с быстрым экономическим развитием региона, урбанизацией и ростом среднего класса. Особенно привлекательными для инвесторов являются Сингапур, Таиланд и Вьетнам.

3.2. Стоимость элитной недвижимости

Европейский рынок элитной недвижимости характеризуется более высокими ценами (в среднем 10 000 €/м²) по сравнению с Юго-Восточной Азией (в среднем 5 000 €/м²). Исключение составляет Сингапур, где стоимость элитной недвижимости может достигать 25 000 €/м².

На Кипре средняя стоимость элитной недвижимости (6 500 €/м²) сопоставима с ценами в Таиланде (7 000 €/м²), но значительно выше, чем в Малайзии (3 200 €/м²) или Индонезии (3 800 €/м²).

Турция предлагает наиболее доступную элитную недвижимость среди рассматриваемых европейских стран (3 500 €/м²), что делает ее привлекательной для инвесторов с ограниченным бюджетом.

Страны Юго-Восточной Азии демонстрируют более высокие темпы роста цен и доходность от аренды по сравнению с европейскими странами, что делает их привлекательными для инвесторов, ориентированных на высокую доходность. Однако европейские рынки предлагают большую стабильность и меньшие риски.

Инвестиционные показатели

4. Предпочтения покупателей и география спроса

4.1. Портрет спроса со стороны состоятельных лиц (HNWI/UHNWI)

Сегмент элитной недвижимости всё более глобален: богатейшие люди планеты активно диверсифицируют вложения по разным странам. Западноевропейские города (Лондон, Париж, Цюрих, Женева и др.) традиционно входят в число лидеров по привлечению капитала HNWI благодаря своей экономической и политической стабильности.

Например, Лондон исторически был магнитом для ультрабогатых из стран СНГ, Ближнего Востока, Китая, Индии и др., однако в 2022–2023 гг. наблюдался новый тренд – приток состоятельных американцев в Европу на фоне укрепления доллара. Богатые американские покупатели активно скупали недвижимость в Великобритании, Франции, Италии и Португалии, пользуясь курсовой разницей и привлекательными ценами в евро.

Геополитические события значительно повлияли на структуру спроса. После 2022 года многие богатые россияне и белорусы были вынуждены переориентироваться с Европы на альтернативные рынки. Дубай стал одним из главных направлений для капитала из СНГ: эмират не присоединился к санкциям и предлагает комфортные условия жизни. В результате доля россиян среди покупателей элитной недвижимости Дубая резко выросла.

Кроме того, россияне активно инвестируют в Турции – как с целью сохранения средств, так и ради получения гражданства. В 2022 году граждане РФ стали крупнейшей группой иностранных покупателей жилья в Турции, хотя к 2023 г. их активность несколько снизилась из-за валютных и санкционных ограничений.

4.2. Предпочтения по типу недвижимости

Вкусы покупателей элитной недвижимости сильно зависят от локации и целей приобретения. В мегаполисах (Лондон, Париж, Дубай, Нью-Йорк и т.д.) наибольшим спросом пользуются пентхаусы и апартаменты в новых жилых комплексах премиум-класса, часто с сервисом «5 звёзд» (консьерж, SPA, охрана 24/7).

В курортных регионах Европы преобладают виллы: на Лазурном Берегу это исторические особняки в стиле «бель эпок» и современные виллы с бассейнами в Сен-Тропе, Кап-Ферра, Каннах; в Тоскане – загородные усадьбы с виноградниками; на Ибице и Майорке – белоснежные современные виллы с видом на море.

В Греции и на Кипре популярны прибрежные виллы в охраняемых комплексах (например, районы Лимассола с выходом к пляжу или виллы на Миконосе с панорамой Эгейского моря). В Турции иностранцы предпочитают виллы в Анталии, Аланье, Фетхие, а для сверхбогатых доступны уникальные объекты – исторические особняки на Босфоре в Стамбуле.

Бали и Пхукет – это почти исключительно виллы: просторные дома в балийском стиле с тростниковыми крышами, садом и бассейном либо ультрасовременные «infinity pool» виллы на холмах с видом на океан. Формат квартиры там менее актуален (многоэтажных кондоминиумов мало), поэтому luxury-инвесторы предпочитают приобретать землю и строения.

4.3. Мотивации покупателей

- Инвестиции и сохранение капитала – ключевой мотив в большинстве случаев. Элитная недвижимость рассматривается HNWI как надёжный актив и защита от инфляции, особенно в условиях турбулентности на финансовых рынках.

- Иммиграционные преимущества – программы «Золотого визы» и гражданства стимулировали покупки в Португалии, Греции, на Кипре, в Турции и т.д.

- Престиж и образ жизни – владение пентхаусом с видом на Бурдж-Халифа в Дубае или виллой на Лазурном Берегу во Франции подчёркивает статус владельца.

- Налоговые льготы – богатые пенсионеры из США и ЮАР переезжали в Португалию благодаря режиму NHR (необлагаемая пенсия 10 лет), а миллионеры из Франции и Италии релоцируются в Дубай и Швейцарию, спасаясь от высоких налогов на родине.

5. Ценовые диапазоны элитной недвижимости (€/м²)

Стоимость элитного жилья варьируется крайне широко в зависимости от города/региона. Ниже представлены ориентировочные ценовые диапазоны за квадратный метр в основных локациях luxury-рынка (для прайм-объектов):

| Локация | Типичные цены элитной недвижимости, €/м² |

|---|---|

| Монако (Монте-Карло) | ~50 000 € в среднем; топ-новостройки до 100 000 € |

| Лондон (Великобритания) | 20 000–40 000 € (центральные районы Mayfair, Knightsbridge и пр.) |

| Париж (Франция) | 15 000–25 000 € (8-й, 6-й округ; лучшие виды на Эйфелеву башню – дороже) |

| Мадрид, Барселона (Испания) | 8 000–12 000 € |

| Рим, Милан (Италия) | 8 000–15 000 € |

| Лиссабон (Португалия) | 6 000–10 000 € |

| Афины/Греция | 4 000–6 000 €, виллы на Миконосе ~8 000 € |

| Кипр (Лимассол) | 4 000–5 500 €/м², новые на берегу — 8 000–10 000 €/м² |

| Стамбул (Турция) | ~1 800 €/м² (элитные апартаменты), виллы на Босфоре до 5 000 €/м² |

| Бодрум/Анталья (Турция) | 3 000–5 000 €/м² |

| Дубай (ОАЭ) | ~9 000 €/м² (прайм-рынок), топ-пентхаусы до 15 000 €/м² |

| Бангкок (Таиланд) | ~7 000 €/м² (до 10 000 € — сверхлюкс) |

| Пхукет (Таиланд) | 4 000–6 000 €/м² |

| Бали (Индонезия) | 1 500–3 000 €/м² |

Источники: анализ рынка, данные агентств недвижимости, 2023-2025

6. Риски и возможности для инвесторов

6.1. Рыночные риски

Рынок элитной недвижимости в 2025 году демонстрирует смешанную картину – он столкнулся с рядом внешних и внутренних вызовов, но в целом остаётся устойчивым и адаптивным. Среди ключевых рисков на ближайшие годы эксперты отмечают:

- Макроэкономические факторы: повышение процентных ставок и ужесточение кредитных условий могут сузить круг покупателей, несмотря на то что HNWI меньше зависят от ипотеки. Глобальная рецессия или снижение благосостояния топ-1% напрямую ударит по спросу на luxury-недвижимость.

- Геополитика: санкции и нестабильность влияют на перемещение капитала. Санкционные ограничения для определённых национальностей перераспределяют спрос в другие регионы, что может приводить к локальным перегревам.

- Регуляторные изменения: сворачивание программ «инвестиционного» ВНЖ/гражданства лишает рынок части притока денег. Кроме того, возможны новые ограничения – например, введение налогов на пустующее жильё или более строгие проверки источников средств.

- Избыток предложения: в погоне за высокими ценами некоторые рынки рискуют построить лишние объёмы элитного жилья. Например, в Дубае периодически возникают опасения «перегрева» – если темпы застройки ультра-люкс небоскрёбов превысят реальный платежеспособный спрос, это может привести к корректировке цен.

6.2. Долгосрочные возможности и тренды

- Устойчивое развитие (ESG) и «зелёная» архитектура: Экологичность и энергоэффективность выходят на первый план даже в luxury-сегменте. Девелоперы элитных новостроек теперь изначально закладывают сертификации BREEAM, LEED, устанавливают солнечные панели, системы рекуперации, зарядки для электромобилей и т.д.

- Умные технологии: «Умный дом» фактически стал стандартом: удалённое управление освещением, климатом, мультимедиа, датчики и мониторинг – состоятельные клиенты ожидают это по умолчанию.

- Локации в гармонии с природой: После пандемии возрос интерес HNWI к домам, обеспечивающим уединение и контакт с природой.

- Новые группы покупателей: В ближайшие 5–10 лет ожидается существенный рост числа миллионеров в развивающихся экономиках Азии, Ближнего Востока, Африки.

- Диверсификация и услуги: Элитный рынок становится всё более сервисно-ориентированным. Растут компании, предлагающие полный цикл: от подбора и продажи до управления имуществом, сдачи в аренду, консьерж-услуги для владельцев.

Несмотря на краткосрочные вызовы, элитная недвижимость продолжает оставаться надёжным активом для инвестиций богатейших людей планеты. Перспектива на ближайшие 3–5 лет – умеренное повышение активности по мере адаптации к новым реалиям и продолжения постпандемийного восстановления экономики.

7. Практические рекомендации для инвесторов

📈 Консервативная стратегия

Рекомендуется инвестировать в недвижимость Европы (в том числе Кипр) и Сингапура, где политическая стабильность и правовая защита инвестиций компенсируют более низкую доходность.

Подходит для: инвесторов, ценящих сохранность капитала выше высокой доходности; лиц предпенсионного и пенсионного возраста; тех, кто ищет «тихую гавань» для капитала.

⚖️ Сбалансированная стратегия

Рекомендуется диверсифицировать инвестиции между европейскими странами (Кипр) и странами ЮВА с высокой политической стабильностью (Таиланд, Малайзия).

Подходит для: инвесторов среднего возраста; тех, кто стремится к балансу между доходностью и риском; тех, кто планирует как получение арендного дохода, так и возможность личного использования недвижимости.

🌐 Иммиграционная стратегия

Для получения ВНЖ или гражданства через инвестиции рекомендуется рассмотреть Кипр (ПМЖ от €300 000) или Турцию (гражданство от $400 000).

Подходит для: тех, кто ищет второе гражданство или вид на жительство; тех, кто планирует переезд всей семьи; инвесторов, для которых иммиграционные преимущества важнее чисто финансовой отдачи.

🚀 Агрессивная стратегия

Рекомендуется инвестировать в страны с высокими темпами роста цен и доходностью от аренды (Турция, Индонезия, Вьетнам), учитывая повышенные риски.

Подходит для: молодых инвесторов с высокой толерантностью к риску; тех, кто имеет возможность активно управлять своими инвестициями; тех, кто готов к быстрому входу и выходу с рынка.

Выводы

- Европейский рынок элитной недвижимости остается крупнейшим и наиболее стабильным в мире с объемом около €120 млрд в 2025 году и умеренным ростом около 4% в год. Однако динамика значительно различается между странами и регионами.

- Рынки за пределами Европы, особенно Дубай и Турция, показывают более высокие темпы роста и доходность от аренды, привлекая инвесторов, ориентированных на агрессивный рост капитала.

- Покупательские предпочтения эволюционируют: растет спрос на экологичные и технологичные объекты недвижимости, а также на локации, обеспечивающие приватность и близость к природе.

- Геополитические события и законодательные изменения (особенно отмена программ «золотых паспортов») существенно влияют на перераспределение потоков инвестиций на глобальном рынке недвижимости.

- Для успешного инвестирования важно не только анализировать финансовые показатели и темпы роста, но и учитывать особенности законодательства, налогообложения и политические риски в каждой конкретной стране.

Несмотря на все вызовы, элитная недвижимость продолжает оставаться одним из наиболее стабильных и привлекательных классов активов для состоятельных инвесторов. Важно выбирать объекты, соответствующие как вашим финансовым целям, так и личным предпочтениям, а также тщательно диверсифицировать вложения по разным регионам и типам недвижимости.

© 2025 Маркетинговое исследование рынка европейской недвижимости

Все данные актуальны на момент публикации. При использовании материалов ссылка на источник обязательна.

Следите за нами в социальных сетях